Under pandemin fanns det oerhört mycket riskkapital på marknaden och intresset för svenska startups var stort bland utländska investerare. I takt med den vikande konjunkturen har dock också riskaptiten svalnat. Gapet mellan startups och investerare blir allt djupare.

Sverige har en av världens mest framgångsrika startupmarknader. Under de senaste tio åren har flera spännande företag vuxit till internationella unicorns. Framgångsfaktorerna är flera. Det handlar bland annat om tillgång till statligt och privat riskkapital, kompetens och så ett startupvänligt klimat. När riskkapitalet blivit mer selektivt och värderingarna av startupbolagen sjunkit har det uppstått ett gap mellan vad finansiärerna letar efter och är beredda att betala och bolag som söker riskkapital och vad de sätter för prislapp. Det kan få konsekvensen att ett bra och lönsamt samarbete inte blir av. Hur ska finansiärer och bolagen närma sig varandra? Och vad händer med de bolag som inte står i fokus när kapitalet främst vill satsa på några få segment.

- Det finns god tillgång på riskkapital i Norden, men i dagsläget är riskkapitalet selektivt.

- Nyckeltal att ha koll på i olika expansionsfaser.

- Viktiga kompetenser att ha på plats i bolagets livsfaser.

Segment påverkar

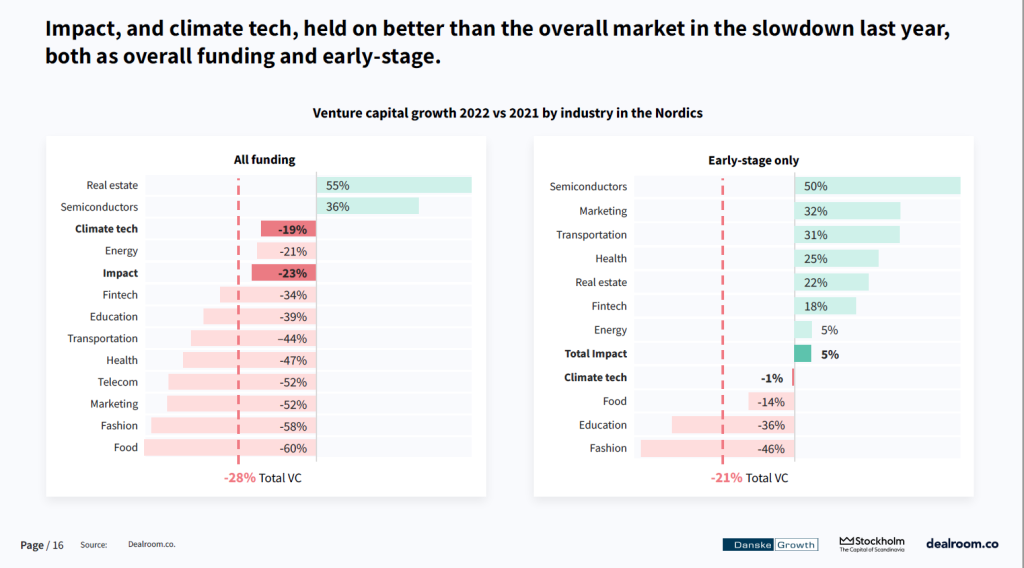

Det finns gott om investeringskapital i Norden enligt Danske Banks rapport. Dock är det centrerat till vissa segment inom den gröna industrin som exempelvis halvledare, fastigheter, transporter och batterier. Bolag som verkar inom den gröna industrin kommer ha ett försprång gentemot andra tillväxtbolag inom exempelvis edutech eller healthtech.

-Vi kan se i vår senaste Nordic Impact startup- rapport att vissa segment är mer attraktiva eftersom det finns en väldigt stark köpkraft inom dessa. Andra områden som tidigare haft god tillgång på kapital tappar i attraktionskraft, säger Stefan Granlund, Head of Growth Danske Bank. Segment som till exempel foodtech och fashiontech har tappat runt 50 % riskkapital det senaste året. Pitchar man en företagsidé inom dessa segmentet får man räkna med att investerare är extra noga med att kalkylen går ihop, menar Stefan.

Medgrundarens roll

Medgrundarnas roll i företagets olika tillväxtfaser spelar en viktig roll. Som investerare behöver man känna sig trygg med att man har rätt personer på plats för att utveckla bolaget.

-Så är det säger Stefan. Både VC-bolag och vi som bank räknar med att minst en grundare är kvar som ägare och som är villig att jobba hårt för att förverkliga visionen de första åren. Det ger en viktig signal att man tror på sin affärsidé. Har grundarteamet gjort sig av med majoriteten av ägandet i bolaget redan under ett tidigt stadie av företagsresan så har viktigt incitament försvunnit, menar han.

Andra nyckelroller

Utöver grundarens roll så finns det andra nyckelroller vars betydelse förändras allteftersom företaget expanderar. Ju mer företaget växer desto mer får alla inblandade att göra och desto mer avancerade uppgifter kommer att kräva att någon internt sitter på specialkunskaper.

-I den initiala fasen kan det räcka att det finns en vd men i serie B fasen vet vi att många VC-bolag tittar efter om bolaget har en CMO/marknadschef. I nästa fas, dvs. serie C, vill man som investerare gärna se att bolagen har en CRO/konverteringsspecialist, menar Stefan.

Expansionsmöjligheter

Investerare tittar ofta på om ett företags affärsidé går att applicera på flera marknader. Man tittar även efter potentiella möjligheter att utveckla produkten utifrån marknadsrörelser. Det är KPI:er som företagare bör ha med i sin pitch för att lyckas attrahera finansiärer. Men investerare vill se trovärdiga affärsplaner och är inte intresserade av luftslott.

-För att planen ska vara realistisk så ska expansionsmålen förändras allteftersom företaget växer. I en första investeringsrunda förväntas inte företaget vara verksam i flera marknader. Men i exempelvis en serie C – runda ser investerare gärna internationell expansion som ett trovärdigt steg för företaget säger Stefan.

Lämplig matchning

Det tar tid att hitta lämpliga investerare och eller bolag att investera i. Det handlar många gånger om att rätt kompetens hos den som ska investera kopplas samman med rätt entreprenör med behov av kapital. Investerare har ofta en specifik profil för investeringar. Det kan vara kompetens inom ett område som investeraren besitter eller ett segment som har potential. Även detta är viktigt att ha i åtanke innan man lägger tid och energi på en pitch. Är pitchen presenterad inför ” fel” investerare så spelar det ingen roll hur väl förbered man är, chansen att äska pengar är väldigt liten.

-Man tar generellt en stor risk när man investerar i bolag som är i tillväxtfasen, därav namnet riskkapital säger Stefan. Ofta letar investerare efter företag där de inte bara kan bidra med kapital utan även annan expertis så som kunskap, säger han.