Tonen på aktiemarknaden har ändrats fort här i inledningen av augusti, och direkt blir det ”krisrubriker” i diverse dagstidningar.

När man tittar på aktieutvecklingen senaste dagarna är det lätt att tro att nu går det riktigt dåligt för alla bolag, men det stämmer inte helt. När vi pratade med bolagen i samband med Q2-rapporterna så sa de generellt att de inte ser några större skillnader nu jämfört med under våren gällande efterfrågan, utan de förväntade sig att få fortsätta kämpa och gneta lite extra hårt under H2 2024 för att leverera bra, exakt som de varit tvungna att göra under H1 2024.

Det vill säga, fundamentalt har inget förändrats under de senaste månaderna enligt bolagen – dock ska man veta att den sista optimisten nästan alltid är bolagens vd. Vad som dock kan och kommer förändras är räntenivån, utifrån de stora rörelserna på räntemarknaden vi sett senaste dagarna. I början på juli förväntades sig obligationsmarknaden att Riksbankens styrränta skulle vara 2,75 procent i juli 2025. Nu förväntar sig marknaden att den i stället skall vara 2 procent.

Vi kan även historiskt säga att så länge det inte blir en total kraschlandning för ekonomin, tenderar räntesänkningar agera som lite bränsle för aktiemarknaden.

Så paniken på aktiemarknaden vi sett senaste dagarna är inget som vi räds över, eller som vi anser vara konstigt. Rekyler har alltid och kommer alltid komma, det tillhör aktiesporten. Vad gör vi i småbolagsfonden dessa lägen då? Vi försöker då i stället ta vara på möjligheterna som uppstår när andra har panik, vilket vi även försökt göra dessa dagar. Det innebär allt som oftast att fylla på i positioner där vi anser att aktiereaktionerna är oproportionerliga stora.

Sen är det alltid intressant att fundera närmare på vad som utlöste och förändrade tonen på aktiemarknaden. Denna gång var det svag makroekonomisk statistik från USA och valutahandeln mellan Japanska Yen och Dollar (där många lånat i Yen på grund av låg ränta i Japan, för att sen köpa amerikanska tech-aktier). En fråga man då kan ställa sig är hur detta påverkar exempelvis Lime Technologies möjligheter att växa sina CRM system i Norden? Och om deras möjligheter att växa sin vinst per aktie förändrats nämnvärt på grund av det som inträffar?

Alla bolag vi äger i vår portfölj i Danske Invest Småbolagsfond ska vi kunna äga genom en konjunkturcykel, samt att dem alla ska ha möjlighet att växa vinsten per aktie med minst 15 procent över tid. Inget av detta har ändrats på grund av Yen & Dollar-rörelsen eller lite svagare makrosiffror från USA.

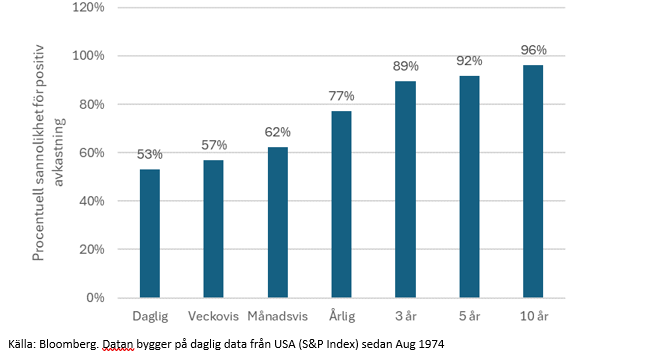

Vad som kan vara intressant att luta sig tillbaka mot när det är stökigt på aktiemarknaden är grafen nedan, som visar den procentuella sannolikheten att få ett positivt utfall på aktieinvesteringar utifrån din innehavsperiod. Ett exempel, om du investerar och äger aktier en dag, så är sannolikheten att du tjänar pengar 53 procent. Om du istället investerar idag och äger aktier i 5 år, så kommer du med 92 procents sannolikhet att tjäna pengar, på 10 år är sannolikheten 96 procent (baserat på data från USA).

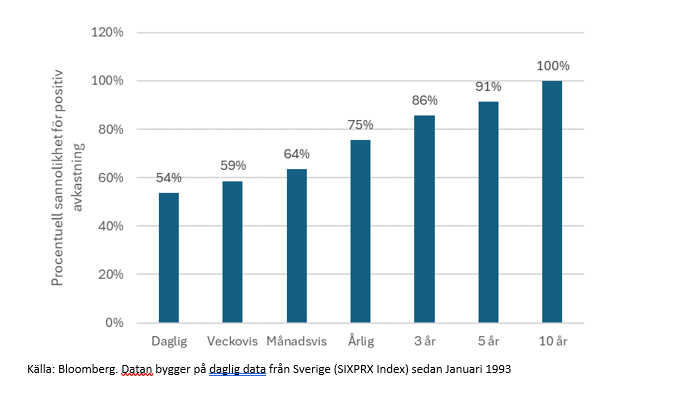

Gör vi samma övning men använder Stockholmsbörsen som benchmark (SIXPRX Index) ser resultatet ut som nedan.

Så som någon smart person tidigare sagt:” it’s not about timing the market, but about time in the market”