Företagssidan med 164 bolag står för 40 procent av den totala utgivningen, d v s 73.5 miljarder USD. Den siffran innebär även ökning med över 100 procent jämfört med de nio första månaderna 2018 då 36 miljarder USD emitterades.

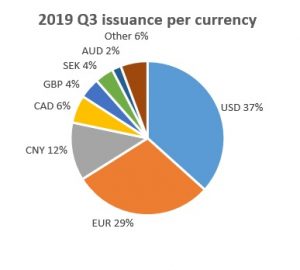

EUR har under de senaste åren varit det största valutaslaget för gröna obligationer, och står även i år för den största delen av ökningen även om USD var störst i tredje kvartalet. Utgivningen av gröna obligationer i EUR uppgår under de tre första kvartalen till 73 miljarder och överträffar därmed hela utgivningen under 2018 som uppgick till 56 miljarder EUR. Största utgivarna av gröna obligationer under tredje kvartalet i år var Frankrike med 1.676 miljarder EUR, Belgien med 1.14 miljarder EUR samt Societe Generale SFH och ENBW med 1 miljard EUR vardera.

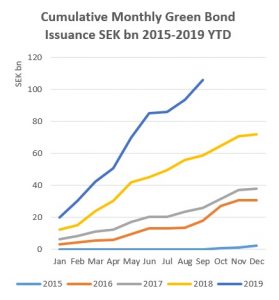

Svenska kronan passerar 100 miljarders-gränsen för första gången

Sverige fortsätter att vara den drivande motorn i den nordiska marknaden för gröna obligationer och under tredje kvartalet passerade den svenska kronan för första gången 100 miljarder i utgivna gröna obligationer under ett år.

Kommuninvest är den största utgivaren av gröna obligationer i SEK under 2019. Efter att Kommuninvest tagit in ytterligare 3 miljarder SEK under kvartalet, uppgår deras utgivning av grönt nu till 11.5 miljarder SEK totalt under året. Lars Mac Key, Head of DCM Sustainable Bonds på Danske Bank, berättar att året som gått så här långt har bestått av både återvändande och nya aktörer på marknaden:

”Det är mycket lovande att det hela tiden kommer in nya utgivare på marknaden. Ett bra exempel på detta under det tredje kvartalet är NCC som emitterade en obligation om 1.6 miljarder SEK och norska Kommunalbanken som för första gången använde SEK för sina gröna obligationer när de tog upp 2 miljarder SEK i augusti. En annan höjdpunkt tycker jag var Stockholm Exergy som framgångsrikt gav ut en grön obligation om 2 miljarder SEK under ett helt nytt ramverk”.

2013 var Göteborgs Stad den första staden i världen att ge ut en grön obligation och har varit en återkommande utgivare i marknaden. I september återvände de med ett nytt ramverk och gav ut en grön obligation om 1.8 miljarder SEK. Ett annat exempel på en återkommande utgivare är Humlegården som tog in 2 miljarder SEK i september.

Norska kronan börjar ta plats

Under tredje kvartalet emitterades även intressanta gröna obligationer i NOK. KFW gav ut en obligation om 4 miljarder NOK och Sparebank Sogn & Fjordane gav ut en om 300 miljoner. Norska Sparebank 1 MSN gjorde med 500 miljoner EUR sin gröna obligationsdebut.

Under tredje kvartalet arrangerade Danske Bank totalt gröna obligationer om 3.3 miljarder USD, med league credit på 1.3 miljarder USD. I slutet av Q3 i år rankades Danske Bank som nummer sju i Bloomberg Global Green Bonds league table 2019, med 4.2 miljarder USD i league credit. Lars Mac Key berättar att Danske Bank därmed rankas först bland de nordiska bankerna och även som nummer ett i de nordiska valutorna:

“Det är oerhört spännande att få jobba med det här området i en region som ligger i framkant och hela tiden tänker nytt och bryter ny mark. Utgivningen av gröna obligationer i svenska kronor spräcker nu 100-miljardersvallen och det redan i september. Min bedömning är att helåret 2019 kan landa på 125-130 miljarder SEK”.

För mer information, vänligen kontakta Lars Mac Key, Head of DCM Sustainable Bonds på Danske Bank.