Två teman har varit särskilt viktiga för marknaden den senaste tiden; den ökade spridningen av coronaviruset och påföljande restriktioner, samt diskussionerna om nästa stora stimulanspaket i USA. Dessutom rullar rapportsäsongen vidare.

Pandemin och stimulansdiskussioner i fokus

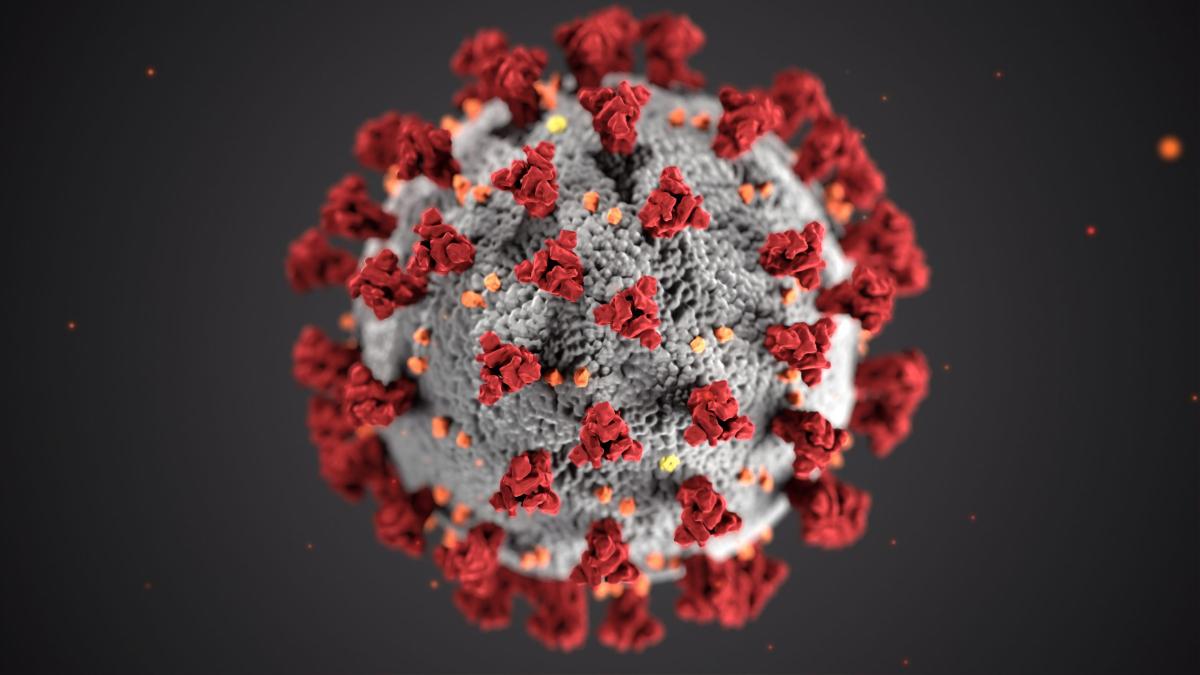

Den senaste veckan har pandemin ökat i styrka i både USA och Europa, och allt fler restriktioner har återinförts för att begränsa den. Det kyligare vädret och ökad vistelse inomhus ger tyvärr bättre förutsättningar för viruset att spridas, och då vintern ännu bara börjat så är risken stor att det kommer att krävas hårdare restriktioner i många månader framöver för att begränsa spridningen. Samtidigt har dödligheten gått ner och tillgången till tester och smittspårning ökat, vilket talar för att det inte är aktuellt med lika omfattande restriktioner som i våras. Den samlade effekten av många mindre restriktioner blir ändå att återhämtningen i ekonomin kommer att ta längre tid.

Pandemin har framför allt slagit hårt mot resande, hotell, restaurang och nöjen. Om vi väntar oss att pandemin och dess effekter är övergående, så gäller det att hålla de här branscherna över ytan tills vi har ett vaccin på plats och viruset under kontroll. Om vi väntar oss att den är övergående, så gäller det samtidigt att hålla koll på att inte obalanser byggs upp på andra håll i ekonomin till följd av låga räntor, exempelvis på bostadsmarknaden där omsättningen varit hög och priserna stigit.

Spridningen av coronaviruset ökar snabbast i Europa och det är också här vi sett flest restriktioner återinföras de senaste veckorna. Vi bedömer att det kommer att vara en fortsatt motvind för europeiska aktier, trots att de redan gått betydligt svagare än andra utvecklade marknader. Vi behåller därför en undervikt i regionen. Samtidigt ser vi fortsatt potential globalt och i USA tack vare extremt låga räntor, centralbanker som är redo att agera och en fortsatt återhämtning i ekonomin – även om den ser ut att bli något långsammare än väntat till följd av den ökade smittspridningen.

När det gäller nästa amerikanska stimulanspaket så är det inte mycket mer än en förhoppning just nu. Diskussionerna i kongressen fortsätter, och nyhetsflödet kring fram- och bakslag är intensivt. Vi är dock tveksamma till att någon överenskommelse kommer att nås innan valet och risken finns att det kan orsaka mer volatilitet. Under tiden är makrodata under luppen och förra veckans preliminära PMI-siffror var förstås högintressanta. I Tyskland noterades ett all time high för orderingången i tillverkningsindustrin, samtidigt som sentimentet i tjänstesektorn försvagades. I USA fortsatte dock tjänste-PMI att stärkas trots att löften om nya stimulanser dröjer och pandemin fortsätter.

Förr eller senare kommer USA att sjösätta nya finanspolitiska stimulanser, och penningpolitiken förblir extremt expansiv under lång tid framöver. Samtidigt går forskningen efter ett vaccin mot covid-19 snabbt framåt. Vi bedömer att det kommer att fortsätta ge stöd åt risktillgångar som aktier.

Massor av makro på veckans agenda

Förutom spridningen av coronaviruset och stimulansdiskussionerna i USA, finns också en rad intressant amerikansk makrodata att sätta tänderna i den här veckan. Idag, måndag, släpps siffror över försäljning av nya hem. På tisdag får vi order varaktiga varor samt hushållens konfidensindikator. I Europa släpps tyska Ifo-index på måndagen och på torsdag släpps såväl en konjunkturbarometer för EMU, som ett nytt räntebesked från ECB. Under veckan får vi också preliminära BNP-siffror för både Europa och USA samt inflationsstatistik. På tal om inflation, missa inte vår senaste podd, ”Vart tog inflationen vägen?”. Det är också en av de mest rapportspäckade veckorna för amerikansk del och flera av de stora teknikjättarna släpper bland annat sina resultat. Att de lever upp till förväntningarna är viktigt för utvecklingen för hela den amerikanska börsen eftersom de väger så tungt i index.

När det gäller ECB förväntar vi oss ingen förändring av penningpolitiken vid det här mötet. Däremot är det möjligt att man kommer att sända mjuka signaler inför mötet i december mot bakgrund av den svagare tillväxten i tjänstesektorn, fortsatt smittspridning och nya restriktioner som riskerar att hämma tillväxten ytterligare.